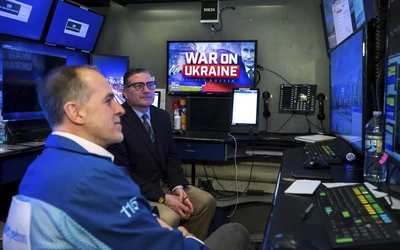

A tőzsdeügynökök döntéseit is az ukrajnai konfliktus fejleményei határozzák meg, amelyek miatt a nagyobb hozamot biztosító pénzügyi termékek most még a korábbiaknál is kockázatosabbak.

Az infláció miatt elúsznak a megtakarításaink

A látványosan megugró infláció miatt napról napra kevesebbet érnek a megtakarításaink. A szlovákiai családok emiatt csak idén több mint 2 milliárd eurót veszíthetnek. Mit tehetnénk annak érdekében, hogy legalább részben megóvjuk a nehezen megkeresett pénzünket az értékvesztéstől?

A szlovákiai családok bankokban elhelyezett megtakarításai a történelmi csúcsokat döntögető infláció okozta pénzromlás miatt egyre többet veszítenek az értékükből.

„A háztartások már tavaly 1,3 milliárd eurót veszítettek a bankokban vezetett folyószámlákon, takarékszámlákon, lekötött betéteken elhelyezett megtakarításaikon, idén pedig a veszteség meghaladhatja a 2 milliárd eurót”

– mondta el lapunknak Maroš Ovčarik, a Partners Investments befektetési tanácsadó társaság szakértője. Szerinte a háttérben ma már egyértelműen az ukrajnai háborús konfliktus okozta globális gazdasági problémák állnak, a drágulás azonban már Ukrajna Oroszország általi lerohanását megelőzően is történelmi csúcsokat döntögetett. A februári éves inflációs ráta 9%-ra emelkedett, meghaladva a januári 8,4%-os rekordot.

Szegényebbek leszünk

„Mindez nagyon rossz hír a megtakarításaink, de a pénztárcánk szempontjából is, mivel azt jelzi, hogy egyre szegényebbek leszünk”

– figyelmeztet Ovčarik. A hirtelen jött drasztikus áremelkedés azonnal érezteti hatását a pénztárcánkon, a pénzünk ugyanis veszít a vásárlóerejéből. „Mit jelent ez pontosan? Ha tegnap 20 euróért vásároltunk élelmiszert, és a bevásárlókosarunk tíz élelmiszerből állt, két hónap múlva egy hasonló vásárlás 25 vagy akár 30 euróba is kerülhet. Alternatívaként ugyanabból az élelmiszerből csak hetet vagy nyolcat vásárolhatunk ugyanakkora összegért” – figyelmeztet a pénzügyi szakértő.

Milliárdos veszteségek

Az árvágta negatív hatásait azonban nem csupán a vásárlásaink során érezzük meg. Hosszú távon a növekvő infláció sokkal nagyobb hatással van a jövőnkre, és az egyik legkritikusabb pont a megtakarításaink értékvesztése. A nehezen összekuporgatott megtakarításainknak ugyanis épp az infláció a legnagyobb ellensége. A rendelkezésre álló adatok szerint a lakosság pénzügyi eszközeinek több mint 63 százaléka bankoknál van elhelyezve, ráadásul olyan konzervatív pénzügyi termékekben, amelyeknél a kamatláb nullához közeli, rosszabb esetben pedig nulla. „A lakosság nagyjából 44 milliárd eurót tart lekötött betétekben, folyó- és takarékszámlákon, és a tavalyi 3,2%-os átlagos inflációt figyelembe véve a megtakarításaik már az elmúlt évben nagyjából 1,3 milliárd eurót veszítettek az értékükből” – magyarázza Ovčarik.

Szlovákia a megtakarítások szempontjából ugyanakkor már most is lemarad a szomszédos országoktól. „Míg Szlovákiában az egy főre jutó pénzügyi eszközök átlagos összege 7500 euró, Csehországban több mint 20 ezer euró, más országokban pedig több tíz- és százezer euró körül mozog. Mindez természetesen a gazdasági helyzettel is összefügg, és hosszú távon azt fogja eredményezni, hogy egyre nagyobb lesz a szakadék Szlovákia és a többi környező ország között” – állítja a pénzügyi szakértő.

Így védekezhetünk

Mire kellene odafigyelnünk, ha szeretnénk gátat vetni a megtakarításaink további elértéktelenedésének?

„Ne bízzunk abban, hogy a helyzet magától megoldódik. Szinte biztos, hogy a bankok betéti kamatlábai képtelenek lesznek felvenni a versenyt az infláció mértékével”

– vallja Ovčarik, aki szerint a pénzüket bankban tartók így további értékvesztésre számíthatnak. Akik pedig ezt szeretnék elkerülni, azoknak nincs sok választásuk: a bankban tartott megtakarításaik legalább egy részét át kellene helyezniük a magasabb hozamú pénzpiaci termékekbe, amelyek azonban a jelenlegi bizonytalan időkben látványos kilengéseket produkálnak, az ezekkel járó kockázat így még a korábbiaknál is nagyobb.Ha mégis ezek mellett döntenénk, akkor Ovčarik szerint az első körben azt kellene átgondolnunk, milyen időtartamra tervezzük a befektetést. Aki 3–4 éves időtartamban gondolkodik, annak a vegyes alapokat ajánlja, amelyekben a kötvények vannak túlsúlyban. Ezek kevésbé érzékenyek az ingadozásokra, így rövid távon jobban védik a megtakarításainkat. A 7–10 évre tervezett befektetés esetén már előnyösebb az olyan vegyes alapokat választani, amelyekben legalább 50 százaléknyi a részvények aránya. Ilyen időtávra azonban egy jól megválasztott ingatlanalap is nagyobb hozamot biztosíthat. „Az alapok kiválasztásánál arra is ügyelnünk kellene, hogy ezek globálisak legyenek. Minden fontos régiónak (Egyesült Államok, Európa, feltörekvő piacok, Japán) képviseltetnie kellene magát, a globális portfóliók ugyanis tompíthatják az esetleges visszaesést” – tette hozzá Ovčarik, aki szerint azonban a legfontosabb, hogy ne hozzunk elhamarkodott döntéseket, és a megtakarításaink kockázatosabb befektetése előtt mérjük fel az anyagi lehetőségeinket. A nagyobb hozam nagyobb kockázattal is jár, egy-egy rossz döntéssel, így ahelyett, hogy fialtatnánk a megtakarításainkat, még azt is elveszíthetjük, amink van.

Támogassa az ujszo.com-ot

A támogatásoknak köszönhetöen számos projektet tudtunk indítani az utóbbi években, cikkeink pedig továbbra is ingyenesen olvashatóak. Támogass minket, hogy továbbra is függetlenek maradhassunk!

Kérjük a kommentelőket, hogy tartózkodjanak az olyan kommentek megírásától, melyek mások személyiségi jogait sérthetik.